Vi lever i en tid med lav inflation og meget lave renter. På en almindelig indskudskonto uden bindingsperiode får man i dag typisk 0 procent i rente, og er beløbet over en vis størrelse, skal man betale en rente for at have penge stående. Hvis man samtidig tager højde for inflationen - det vil sige, det fænomen, der betyder at de generelle prisstigninger i samfundet gør dine penge mindre værd over tid - så skrumper din opsparing, når den står stille på en bankkonto.

Det er ikke noget nyt fænomen. Sådan har det faktisk været i mange år og ad flere omgange. I 1970’erne fik man en høj rente på bankkontoen. Men inflationen var samtidig meget høj, og man skulle ligesom i dag betale skat af rentegevinsten. Når det samlede regnestykke blev gjort op, var realrenten negativ – og den var mere negativ i 1970’erne, end den er i dag.

Men i dag er penge på en almindelig indlånskonto altså også en dårlig måde at spare op på. En mulighed for i stedet at øge værdien af din opsparing over tid er ved at investere i aktier.

Men hvordan gør man egentlig det, hvis man aldrig har prøvet det før?

Ny investor på aktiemarkedet? Her er seks begreber, du skal kende

Når du begynder at følge med på aktiemarkedet, vil du støde på en række nye begreber. Ida Marie Moesby guider her til de vigtigste, du skal kende som ny investor.

Risiko – Ingen gevinst er garanteret, og en investering er derfor altid forbundet med en vis usikkerhed. Statistiske mål kan beskrive, hvordan en aktie historisk har svinget i kursværdi, men det fortæller langt fra hele historien, for fremtiden er uvis. Som udgangspunkt vil en højere risiko være forbundet med et højere forventet afkast, men der kan også være stor forskel på risikoen i forskellige sektorer. Bioteknologiske selskaber er for eksempel typisk forbundet med høj risiko, mens producenter af dagligvarer, medicin og forsyning (vand, el, energi) – ting vi har brug for, uanset om det går op eller ned i økonomien – typisk har en lavere risiko.

Afkast – Er de penge eller den gevinst, du tjener ved at investere. Afkastforventningerne hænger sammen med risikoen - jo højere forventet afkast, jo højere risiko. Der findes ikke garanteret høje afkast, og du bør derfor sætte dig nogle realistiske forventninger til afkastet og overveje, hvor stor en risiko, du ønsker at løbe. Jo længere tid der er til, at du skal bruge pengene, jo mere risiko vælger de fleste at tage. Men det er individuelt og afhænger helt af din egen mavefornemmelse.

Omkostninger – Hold omkostningerne nede. Hvis du handler ofte, så koster det mere i handelsomkostninger. Læg også mærke til den omkostning, der for eksempel er forbundet med den investeringsforening eller fond, du investerer i. Du kan sammenligne investeringsforeninger ved at se på Årlig Omkostning i Procent (ÅOP), der medregner alle omkostninger – omregnet til en årlig procent, så det er muligt at sammenligne forskellige omkostningsniveauer med hinanden.

Portefølje – Man bruger udtrykket portefølje om den samlede ’kurv’ af investeringer, du har i både aktier og obligationer. Ordet ’portefølje’ er altså bare en samlet betegnelse for alle dine investeringer.

Investeringsstrategi – Der findes mange forskellige typer af investeringsstrategier. For eksempel Megatrends, Value investering, Vækst, Momentum. Eller kvalitetsaktier – en strategi, der går på at finde virksomheder med lav gæld, stabil indtjening, stærke brands, god ledelse og solide forretningsmodeller i forskellige sektorer. Diskutér eventuelt med din rådgiver, hvad der egner sig bedst til dig.

Investeringsforening – Når du investerer gennem en investeringsforening, overlader du investeringen til professionelle porteføljeforvaltere. Du kan vælge, om dine penge skal være investeret i aktier eller obligationer eller en kombination af disse, men du skal ikke selv sørge for, at din portefølje stemmer overens med din ønskede risiko. Det tager investeringsforeningen sig af for dig. I investeringsforeninger er du sikret en god spredning af risiko, fordi der investeres bredt i markedet.

Start forsigtigt

Forbrugerøkonom i Nordea, Ida Marie Moesby, anbefaler, at man starter stille og roligt ud og gør sig en række grundige overvejelser, inden man sætter penge i aktier.

”Du skal starte med at tænke over, at der er en forskel i risiko. Du ved, hvad du får ud af at have pengene på en bankkonto, men investerer du i aktier, så løber du en vis risiko for, at aktierne kan falde i kurs undervejs. Det kan virke skræmmende, så derfor kan du med fordel starte lidt blødt ud, som jeg selv gjorde ved at bruge Nordeas investeringsrobot Nora,” fortæller Ida Marie Moesby, der debuterede som aktieinvestor med ganske små beløb.

“Jeg startede med at investere 100 kroner om måneden, og på den måde kunne jeg via min investering følge med i, hvordan det gik, uden at ligge søvnløs om natten. Hvis man så får blod på tanden, kan man altid sætte beløbet op.”

Risikoprofil

Ifølge Ida Marie Moesby, så er investeringsrobotter en nem måde at komme i gang med aktieinvesteringerne. Her skal du blot besvare en række enkle spørgsmål, som skal klarlægge din holdning til risiko, investeringshorisont og din økonomiske situation. Ud fra disse svar vil den digitale rådgiver anbefale dig én af flere investeringsfonde med forskellige risikoprofiler, som passer bedst til dig.

”Hvis du investerer i en fond eller investeringsforening, så gør du det, som er meget vigtigt i aktieinvestering – du spreder din risiko over mange forskellige selskaber. På den måde får du en blanding af aktier og eventuelt også obligationer fra forskellige brancher og geografiske områder. Når du spreder dine aktier, minimerer du nemlig risikoen for, at investeringer mister værdi,“ forklarer Ida Marie Moesby.

Hun anbefaler desuden, at man tænker langsigtet og ikke har forventninger til et hurtigt afkast.

“Når man investerer, skal man have de lange briller på, og derfor bør man have en tidshorisont på mindst tre år. Man skal ikke investere i aktier, hvis man for eksempel har brug for pengene til en skiferie til vinter,” siger Ida Marie Moesby.

Undgå panik

Det kræver med andre ord tålmodighed at investere i aktier. Og det skal man holde fast i også, når det i perioder går nedad bakke.

”Selv for de professionelle investorer er det nærmest umuligt at time præcist, hvornår man skal gå ind og ud, for der kommer ofte mange forskellige signaler undervejs. Derfor er min anbefaling, at man skal have is i maven og ikke blive grebet af panik under en nedtur,” siger Ida Marie Moesby.

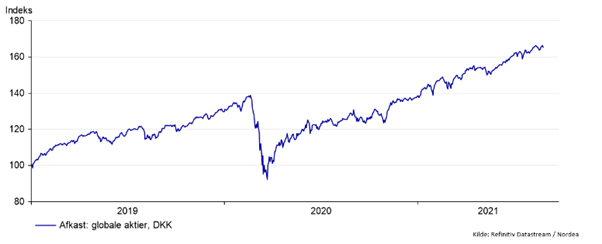

Som eksempel giver hun perioden i februar til marts 2020, hvor den globale Covid-19-pandemi skyllede ind over verden.

“Fra 19. februar til 23. marts faldt Verdensindekset med 33 procent. Men så vendte det hele rundt igen som følge af massive redningspakker og understøttende pengepolitik, der blev sat i gang rundt om i verden. Og ved årsskiftet var Verdensindekset tilbage på samme niveau som i februar og ligger i dag omkring 20 procent højere. Så i stedet for at gå og vente på det helt rigtige tidspunkt at investere, så vil jeg anbefale, at man bare kommer i gang. Hvis du har flere år til, du skal bruge de investerede penge, kan du nemlig nå at indhente et eventuelt tab.”

Fire vigtige pointer, når du er ny på aktiemarkedet:

-

Alle kan investere: Du behøver hverken være rig eller tjene mange penge for at investere. Du skal blot gøre dig det klart, hvor mange penge du evt. kan undvære, da der er en vis risiko forbundet med at investere.

-

Du kan også tabe penge: At investere er ikke en garanti for den helt store gevinst, så du skal klarlægge, hvilken risiko du er villig til at løbe. Der er ingen grund til at smide alle sparepengene afsted med det samme.

-

Investér bredt: Èn af de gyldne regler når man skal investere. Når du spreder dine penge ud på flere aktier - evt. i fonde, så spreder du også din risiko ud. Dermed mister du ikke alt, hvis én aktie går ned.

-

Tænk langsigtet: At investere er et langdistanceløb. Tænk fx på, at du evt. skal bruge penge til din pension eller til et boligkøb, når du vil flytte om fem eller ti år.

Pas på sirenernes sang

Is i maven kan ifølge Ida Marie Moesby altså betale sig. Et andet godt råd til den nystartede investor er, at man i starten skal holde sig til investeringer i brede fonde og aktier, man kender. Også selv om der er mange fristelser undervejs. Der dukker jævnligt historier op i medierne og de sociale medier om folk, der har investeret i enkeltaktier med en fortjeneste på flere hundrede procent og endda på blot få måneder.

”Man hører om de investeringer, der er gået virkelig godt, men sjældent om dem, hvor investorerne har tabt mange penge. Du skal derfor være påpasselig med, hvor du henter din information. Investering skulle nødigt gå hen og blive gambling, hvor du går efter den hurtige og prangende gevinst. Investering er for dem, der tænker langsigtet, og som følger deres egen strategi,” siger Ida Marie Moesby og tilføjer:

“Husk, at den information som du finder på internettet, medier og investorfora, er information, som de andre investorer også har, så det er nærmest umuligt at have en særlig indsigt, som giver dig en fordel i forhold til resten af markedet. Så hold dig som udgangspunkt til investeringer i fonde for størstedelen af dine sparepenge og sæt kun få penge i enkeltaktier, som du har særlige forhåbninger til,” siger hun.

Sådan er det gået med globale aktier under Covid-19 pandemien

Is i maven. Figuren viser, hvordan globale aktier har udviklet sig under pandemien. Udtrykt ved Verdensindekset, MSCI All Countries World Index, opgjort i danske kroner. Fra den 19. februar og til den 23. marts faldt Verdensindekset med 33 pct. Men så vendte det hele rundt igen som følge af massive redningspakker og understøttende pengepolitik, der blev sat i gang rundt om i verden. Ved årsskiftet var Verdensindekset tilbage på samme niveau som i februar og ligger i dag omkring 20 pct. højere.